Form5472的重要性!!当心最低一万美金的罚款!!

哪些人需填此表格?

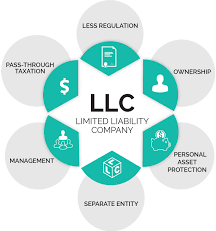

公司税务申报规定,美国公司如果有外国的股东,控股美国公司25%或以上,在与美国公司有可报告的交易时必须填写5472表格。一般来说,可报告的交易是指美国公司与外国股东的除了利息之外的金钱、财务的交易。具体的交易事项会列举在表格的第四部分以及表格的使用指南中。另外,每个外国股东必须单独填写表格。不同的多个外国股东拥有美国公司总资产的25%或以上不需要填写此表格,必需填写表格的是一个外国股东对美国公司控股25%或以上。

表格需要填写哪些信息?

该表格需要填写国外股东的姓名、地址、国籍、机构或公司的名称,以及可报告交易的性质和交易中外国股东的数量。

表格该什么时候提交?

此表格随美国公司所得税申报表一并提交,包括在其它可以延迟提交的时间内提交。

需要多长时间准备?

美国国税局(IRS)预计准备这个1.5页表格的平均时间是3.5个小时,不包括阅读适用法律和指令所需的时间。

为什么需要遵守?

这个表格如果没有及时披露,会收到税务局的罚款,最低1万元。如果一个公司有超过2个以上的外国股东控股都超过25%,那么每个股东都会收到这个罚款,每个5472都是最低1万。关于惩罚的补充细节详见表格的使用指南。