[转载] 美国投资移民前的税务规划,真的不看不知道

美国作为移民大国,以其高质的教育水平和商业发展机会,每年吸引几十万移民的涌入。伴随着这些移民而来的是他们在美国外的财产。一旦获得美国绿卡,则该移民则需就其全球范围内的收入进行报税。因此,永鑫移民建议在实施美国投资移民计划之前开始进行财产规划。我们就移民前财产规划方式给出一些建议:

- 选择收入低,财产少的配偶当绿卡申请人:如由收入低,财产少的配偶申请绿卡,则另一方在美国境外的资产就不会有海外所得征税的问题。另外,绿卡申请人如果在美国境外持有财产,也必须依照法律和程序向美国国税局披露其在海外的资产,包括公司股份,金融账户等。

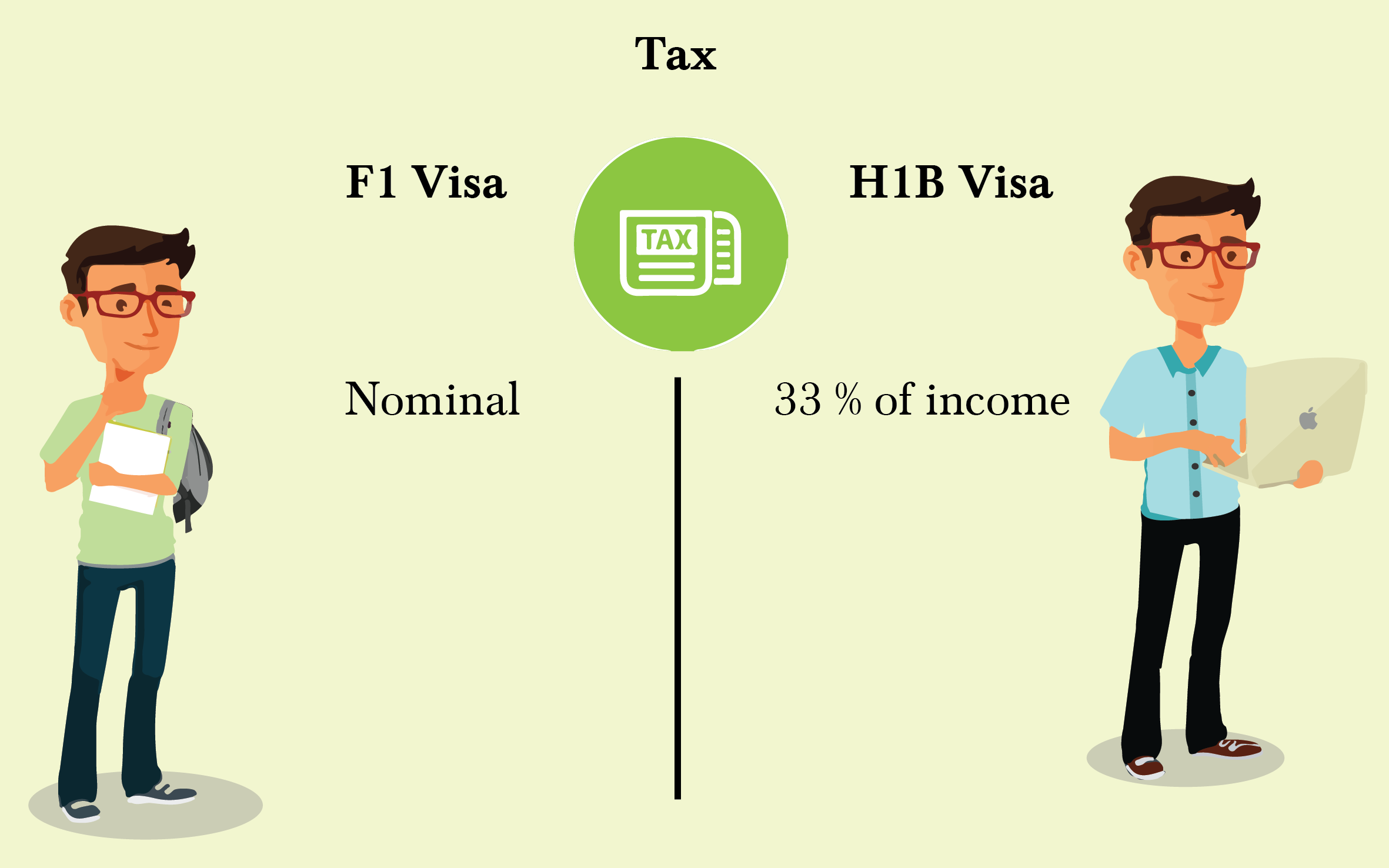

- 避免取得绿卡前就成为税务居民:若申请人前一年度在美国停留时间超过了183天,或者前三年依照美国税法规定加权计算超过了183天 ( 计算方式是取2013年全年身处美国实际天数,加上2012年身处美国实际天数的1/3,再加上2011年身处美国实际天数的1/6,加总后合计),按照 美国税法,将会成为美国税务居民,承担报税缴税义务。

- 移民前考虑财产处理问题:您可以在移民前先将房产或股票出售,取得现金移民后再买回,或者赠与家人,从而避免相关税务问题。但若您在美国拥有自住房,若您在过去五年内住满两年后出售,则可以享受25万(单人)至50万(夫妇二人)的免税额。

- 善用外国人境外赠与及美籍赠与免税额:外国人赠与美国人的境外资产,若超过每年10万美金,受赠方取得后只需申报,而完全无缴税义务。

- 准备移民时进行资产项目的净值报告

- 移民后在美国成立Living Trust, ILIT 信托保险或IDGT信托来做税务规划

- 选择在海外工作(美国以外的国家),则可享受美国免税政策

除了上述税务规划方式外,再补充几点建议:对于在可预见的时间内,具有升值潜力的财产可以安排在子女,配偶或其他亲属的名下,而对于那些贬值的财产可延缓处置,这样在税法中出现资本损失,可一次性对冲其它资本盈余或分期对冲今后的资本盈余。

分散处置财产完全有可能大大减少税收费用。投资人在产生移民动机并决定移民时,就该开始梳理自己名下的财产,咨询专业的财务顾问或注册会计师, 为自己拟定财产处置方案并列出时间表,依据时间表和具体情况,按部就班地申请移民,争取在拿到绿卡时,自己名下的财产尽可能少地包含在美国税法的征收范围 内。

由此可见,在准备移民美国前,有必要咨询精通美国税务筹划的专业律师和注册会计师,妥善处理财产,合理避免或减少移民后的各种税收费用,这样就不用担心资产会变成美国税务局课税的对象了。

转载于永鑫移民 http://www.yongxinyimin.com/usa/zhinan/29543.html

美国华商财税 | www.cpahsi.com

909-594-7272 USA 美国 | 950-13584-40503 CHINA 中国

1313 N GRAND AVE, WALNUT, CA 91789

ustaxnservices@gmail.com | mail@ustaxnservices.com