紧急!!美国加州政府要求亚马逊提供17年的卖家信息,该怎么办?

紧急!!美国加州政府要求亚马逊提供17年的卖家信息,该怎么办?

最新消息,之前一直没确定下来的几个大州之一加州,这次已经确定下来。亚马逊已经收到加州税务及费用管理部门(CDTFA)的法律要求,要求亚马逊提供2017年卖家的以下信息:联系人(姓名,地址和电子邮件)和 纳税人识别号码。

主动申报销售税?

这意味着,如果卖家没有主动向加州税务部门申请销售税号,以及申报销售税。亚马逊会把资料信息按要求提交提供给加州税务部门,那至于是否有税号,是否申报就是卖家的责任和义务和亚马逊没有关系,亚马逊只是通知并提醒你,需要找专业的税务顾问咨询报税补税。那么到时候,一旦查到没有申报,就会要求必须申报补税并且还有利息和罚金。这次是要求提供2017年的信息资料,至于之前的是否会查?还是未知数。电商卖家需要提前做好打算。

各州销售税要求不一样?

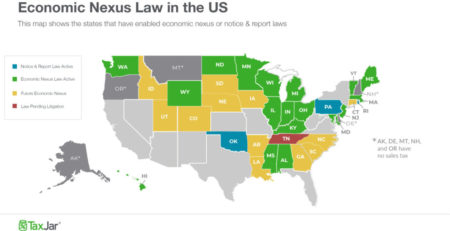

那么,就像我们之前文章提到过的,政府对征收销售税的方式是给予了一些指导和限制,各个州可以按照自己的法规法案来要求电商申报缴纳销售税。数以千计的零售电商将会受到影响,尤其是亚马逊电商卖家。这次加州已经迅速向亚马逊平台采取行动,电商补税缴税已经成事实。虽然,很多卖家已经听说并开始努力学习相关销售税,但仍需要付出很多成本和时间。由于每个州的对销售税的征收要求不一样,例如有的州是在一年内给予某一州的客户“累计销售额达到一定的金额或一定的次数单独交易”的商家,也就是我们说的“Economic Nexus”。具体可参考文章 美国销售税——什么是Economic Nexus(经济关联)?

如何应对支付销售税?

销售税是由消费者来支付的,电商卖家在卖东西时必须代替政府按各州的税率征收。如果没有向消费者收取,那么当向政府缴纳销售税时,就自己承担。如何征收缴纳销售税:

1. 首先也是最重要的,需要向政府申请注册税号

2. 向消费者买家征收消费税

3. 按时间要求向州政府申报销售税表

4. 按规定要求缴纳税额

美国各个州的销售税法规还在更新。各个州及地方的税率也不一样。电商卖家仍然要持续关注咨询,及时分析提前规划。